ここから本文です。

自動車税(種別割・環境性能割)・軽自動車税(環境性能割)の障害者減免

京都府では、心身に障害のある方が地域社会を構成する一員として、安心して日常生活を営み、社会に参加することができるよう、一定の要件に該当する場合に、自動車税(種別割・環境性能割)・軽自動車税(環境性能割)の減免を行っています。

減免を受けるには、申請が必要となります。

(注)令和元年10月1日、自動車の排気量等に応じて毎年課税される自動車税は、自動車税の種別割に名称が変更されました。また、自動車取得税が廃止され、自動車税(環境性能割)・軽自動車税(環境性能割)が導入されました。

1減免を受けることができる方

(1)身体障害者の方(身体障害者手帳または戦傷病者手帳をお持ちの方)

| 障害の区分 | 身体障害者手帳に記載された障害の程度 | 戦傷病者手帳に記載された障害の程度 | |

|---|---|---|---|

| 視覚障害 | 1級から4級 | 特別項症から第6項症 | |

| 聴覚障害 | 2級から4級 | 特別項症から第4項症 | |

| 平衡機能障害 | 3級・5級 | ||

| 音声機能障害(喉頭摘出によるものに限る) 注※音声機能障害の場合は、障害者本人が所有(取得)かつ運転する自動車に限られます。 |

3級 | 特別項症から第2項症 | |

| 上肢不自由 | 1級から3級 | 特別項症から第6項症 | |

| 下肢不自由 | 1級から6級 | 特別項症から第6項症 第1款症から第3款症 |

|

| 体幹不自由 | 1級から3級・5級 | ||

| 乳幼児期以前の非進行性の脳病変による運動機能障害 | 上肢機能 | 1級から3級 |

- |

| 移動機能 | 1級から6級 |

- |

|

| 心臓機能障害 | 1級・3級・4級 | 特別項症から第3項症 | |

| じん臓機能障害 | |||

| 呼吸器機能障害 | |||

| ぼうこうまたは直腸機能障害 | |||

| 小腸機能障害 | |||

| ヒト免疫不全ウイルスによる免疫機能障害 | 1級から4級 |

- |

|

| 肝臓機能障害 | 特別項症から第3項症 | ||

(注)1.戦傷病者手帳の恩給法改正前の第3款症は、現行の第4款症となりますので減免を受けることができません。

(注)2.障害が重複することにより、表と異なる上位の障害の程度とされている場合は、事前に自動車税管理事務所(TEL:075-672-6155)までお問い合わせください。

(2)知的障害者の方

療育手帳に記載された障害の程度が「A」の方

(注)療育手帳がない場合は、権限ある機関が発行する「重度の知的障害者」であること(「A判定」)の証明書が必要です。

(3)精神障害者の方

精神障害者保健福祉手帳に記載された障害の程度が「1級」の方、または、国民年金法施行令別表に定める1級の精神障害の状態と同程度の状態の方(国民年金・厚生年金保険年金証書の国民年金裁定通知書の障害の等級に「1級10号」と記載されている方)で、かつ、精神通院医療に係る自立支援医療受給者証が交付されている方

(注)障害者の方の住所地が京都府外の場合、減免の対象になりません。

2減免の対象となる自動車

(1)次の自動車が減免の対象になります。

- もっぱら障害者本人が運転する自動車

- 障害者と生計を一にする方が、もっぱら障害者の移動手段として継続的に運転する自動車

- 障害者のみで構成される世帯の障害者を常時介護する方が、もっぱら障害者の移動手段として継続的に運転する自動車(自動車検査証の所有者と使用者がともに障害者名義である場合に限ります。)

(注)1.「障害者と生計を一にする方」とは、一般的に生活をともにする親族をいいます。(住所地が京都府内である場合に限ります。)

(注)2.「もっぱら」とは、7割以上障害者のために使用されていることをいいます。

(注)3.「障害者のみで構成される世帯」とは、身体障害者手帳、戦傷病者手帳、療育手帳または精神障害者保健福祉手帳を交付され、その障害の程度が上記に記載された一定の級の方のみで構成される世帯をいいます。

(注)4.「常時介護する方」とは、障害者のみで構成される世帯の障害者のために日常的に継続して運転される方で、福祉事務所長(市町村長)の確認を受けた方をいいます。.

(2)自動車検査証等に「自家用」と記載されているものであり、障害者1人につき1台(軽自動車・バイクを含む。)に限ります。

(注)他の都道府県ナンバーおよび京都ナンバーであっても法人名義およびリースの自動車は、減免の対象になりません。

(3)自動車の所有(取得)者と運転者との関係は、次の表の通りです。

| 障害者の状況・傷害の程度等 | 自動車の所有(取得)者 ((注1)参照) |

自動車の運転者 | |

|---|---|---|---|

| 障害者の方が18歳以上の場合 ((注)2参照) |

1.障害者の方が生徒または学生 (専門学校等は除く。) 2.重度の障害者の方 (身体障害者手帳の1級または2級、戦傷病者手帳の特別項症から第3項症および療育手帳A) 3.精神障害の程度が1級または1級と同程度の方 |

障害者本人または障害者と生計を一にする方 | 障害者本人または障害者と生計を一にする方 |

| 4.上記1.~3.以外の場合 | 障害者本人 | 障害者本人または障害者と生計を一にする方 | |

| 障害者の方が18歳未満の場合 ((注)2参照) |

障害者と生計を一にする方 | 障害者と生計を一にする方 | |

| 音声機能障害の方の場合 | 障害者本人 | 障害者本人 | |

| 障害者のみで構成される世帯の障害者の方の場合 | 障害者本人 | 常時介護する方 | |

(注)1.ローン返済中等、所有権留保付自動車の場合は、自動車検査証の使用者欄に記載された方を所有(取得)者とみなします。

(注)2.障害者の年齢が18歳未満であるかどうかは、新たに自動車を取得される場合には自動車の取得日現在で判定し、既に年度当初から所有されている場合には毎年4月1日現在で判定します。

3減免の限度額・減免額等について

(1)種別割

1.減免限度額について

- 45,000円が減免限度額です。

- 減免限度額を超える差額は納付が必要です。

- グリーン化税制の適用を受ける場合、種別割の限度額は次のとおりになります。

| 標準税率 | 10%重課 | 15%重課 | 50%軽減 | 75%軽減 |

|---|---|---|---|---|

| 45,000円 | 49,500円 | 51,700円 | 22,500円 | 11,500円 |

- 自動車の新規登録をしたときなど、月割で種別割が課される場合、減免限度額の月割相当額が減免限度額です。

- 納期限後に申請があった場合は、申請日の翌月以降の月数に応じた減免限度額となります。

2.月割の減免について

以下のような場合は減免申請の翌月以降の月数に応じて減免となります。

- 4月1日現在で減免要件を満たしており、申請年度の納期限後から当該年度の2月末日までに減免申請をする場合

- 4月1日以降に減免要件に該当することとなったとき(4月1日以降に身体障害者手帳の交付を受けた場合など)で、当該年度の2月末日までに減免申請をする場合

(2)環境性能割(環境性能割の減免は軽自動車も含みます。)

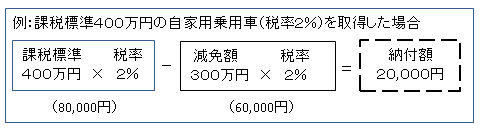

課税標準額300万円に環境性能割の税率を乗じて得た額(例:税率2%の場合は税額6万円)を限度として減免します。(限度額を超える差額は納付が必要です。)

ただし、身体障害者等が使用するために改造した場合、改造に要した費用は減免されます。

(注)環境性能割は燃費性能等によって税率が変わります。

4.減免申請の手続

減免を受けようとする方は、申請書に必要事項を記入の上、必要書類を添えて、申請してください。

新型コロナウイルス感染症の感染拡大を防止するため、令和6年4月1日から令和7年2月28日までの期間は郵送でも申請を受け付けています。詳しくは自動車税(種別割)の身体障害者等減免の郵送受付についてをご覧ください。

(注)4月、5月の月末月初は、窓口が大変込み合います。窓口での申請を予定されている方は、お時間に余裕を持ってお越しください。

| 区分 | 申請書の提出期限 | 減免対象となる税目 | 申請書の提出先 | ||

|---|---|---|---|---|---|

| 環境性能割 | 種別割 | ||||

| 自動車を新規に取得する場合 (乗換えの場合を含む) |

1.新規登録で、環境性能割・種別割がかかるとき (登録の日に減免要件に該当) |

自動車の登録日 (注※1参照)(注※2参照) |

対象 | 対象 (減免申請の翌月から月割の減免) |

自動車税管理事務所 (※3) |

| 2.名義変更・転入等で取得し、環境性能割がかかり、種別割がかからないとき (登録の日に減免要件に該当) |

自動車の登録日(注※1参照) | 対象 | 対象 (翌年度から減免) |

自動車税管理事務所 | |

| 3.上記1.2.の登録で、今年度は環境性能割・種別割がかからないとき | 翌年度の4月1日から納期限まで |

- |

対象 (翌年度から減免) |

自動車税管理事務所 ・ 府税事務所、広域振興局税務課、府税出張所 |

|

| 自動車を既に所有している場合 (当該年度に納税義務がある場合) |

4.4月1日(午前0時)に減免要件に該当しているとき | 減免申請年度の4月1日から納期限まで |

- |

対象 | |

| 随時 (減免申請年度の納期限後から当該年度の2月末日まで) |

- |

対象 (減免申請の翌月から月割の減免) |

|||

| 5.4月1日(午前0時)後に減免要件に該当することとなったとき(手帳交付が4月1日以降)。 | 随時 (減免要件に該当した年度の2月末日まで) |

||||

(注)1.環境性能割については、登録日を過ぎて申請された場合、減免を受けることができません。

(注)2.種別割については、登録日を過ぎて申請される場合、減免申請日の翌月以降分から月割で計算した額が減免となります。

(注)3.登録日を過ぎて申請される場合、申請書は府税事務所、広域振興局税務課、府税出張所でも提出できます。(種別割のみ)

(注)4.3月に新車新規登録を行う場合、減免申請の対象とならない場合がありますので以下のリンクをよく御覧ください。

燃費性能等により環境性能割が非課税になる自動車の身体障害者減免申請について

(注)1.環境性能割がかかるかどうかは、事前に自動車税管理事務所までお問い合わせください。

(注)2.既に減免を受けている自動車を乗り換えられる場合(下記参照)には、新たな自動車の減免申請時に、前の減免車の抹消登録(永久、輸出、一時)、移転登録(名義変更)または転出登録が済んでいる必要があります。

(注)3.現在、種別割の減免を受けていなくても、過去に自動車取得税又は環境性能割が減免された自動車を所有している場合は、新たに取得する自動車の環境性能割は減免できません。

(参考)乗換えによる減免適用一覧表

| 新たに取得する自動車 | 既に減免を受けている自動車の状況(軽自動車・バイクを含む) | 新たに取得する自動車の減免適用 | |||||||

|---|---|---|---|---|---|---|---|---|---|

| 種別割 | 環境性能割 | ||||||||

|

新規登録による自動車の取得 |

抹消登録(永久、輸出、一時)済み | 減免 | 減免 | ||||||

| 移転登録等(名義変更)済み | 減免 | 減免 | |||||||

| そのまま所有 | なし(注)参照 | なし | |||||||

| 移転登録等(名義変更)による中古自動車の取得 | 抹消登録(永久、輸出、一時)済み | 翌年度から減免 | 減免 | ||||||

| 移転登録等(名義変更)済み | 翌年度から減免 | 減免 | |||||||

| そのまま所有 | なし(注)参照 | なし | |||||||

(注)翌年度以降の納期限までの申請により、適用車の変更可。

5.減免申請に必要な書類

(1)減免申請書

- 自動車税管理事務所、府税事務所、広域振興局税務課、府税出張所にご用意しているほか、本ホームページの府税ダウンロードサービスからダウンロードできます。記入例を参照してご記入ください。

- 障害者のみで構成される世帯の障害者の方が所有(取得)する自動車を常時介護する方が運転している場合は、自動車税管理事務所等への申請の前に、減免申請書裏面の確認者記入欄に福祉事務所長または市町村長の確認を必ず受けてください。

なお、既に所有している京都ナンバーの自動車について減免を受ける場合は、確認日が申請年度の4月1日以降であることが必要です。

(2)手帳

身体障害者手帳、戦傷病者手帳、療育手帳、精神障害者保健福祉手帳または障害の程度に関する証明書(所有している手帳はすべて提示してください。)

(3)運転免許証

運転される方の運転免許証をご提示ください。(やむを得ない場合は表裏の写しでも可。)

(4)自動車検査証

検査証は、車検有効期限内のものに限ります。(原本)

新たに自動車を取得する場合は、登録書類で事前審査し、登録後に検査証を確認します。

(5)その他

必要に応じて、以下のような書類を提出(提示)していただく場合があります。

| 必要な場合 | 提出(提示)書類 |

|---|---|

| 既に減免を受けている自動車の状態(廃車等)を確認する必要がある場合 | 移転登録、抹消登録後の自動車検査証(写し)等 |

| 障害者の方と障害者と生計を一にする方が別居している場合 | 扶養関係が証明できる書類(健康保険証、源泉徴収票、確定申告書等) |

| 自動車が障害者の方のために7割以上使用されていることを確認する必要がある場合 | 自動車の使用に関する証明書(通院証明書、通学証明書等) |

| 続柄の確認が必要な場合 | 住民票(続柄の入ったもの)等 |

| 身体障害者手帳、運転免許証等の住所が実際(住民票等)の住所と違う場合 | 住民票等 |

| 障害者の方が社会福祉施設に入所(入園)している場合 | 入所(入園)証明書および扶養関係が証明できる書類(健康保険証、源泉徴収票、確定申告書等) |

| 障害の程度が重度(1、2級又はA)以外の障害者の方で年齢が18歳以上の学生(専門学校等は除く)である場合 | 在学証明書又は学生証 |

| 音声機能障害者の方で、身体障害者手帳等に「喉頭摘出による」という記載がない場合 | 「喉頭摘出による」旨の証明書(福祉事務所等で交付されます。) |

| 精神障害者の方の場合 | 精神通院医療に係る自立支援医療受給者証(有効期限内のものに限る(写し可)。) |

(注)なお、場合により上記以外の証明書を求めることがあります。

6.翌年度以降の減免申請手続について

「自動車税(種別割)の減免について」の照会文書(往復はがき)を自動車税管理事務所から送付しますので、必要事項を記入の上、必ず回答してください。

- 回答がない場合は翌年度から課税となります。

- 変更がない場合は減免が継続します。

- 変更がある場合は課税となる場合がありますが、変更内容によっては再度減免申請ができる場合があります。

(注)減免要件に該当しなくなった場合は翌年度以降の減免はできませんので、自動車税管理事務所までご連絡ください。

また、減免要件に該当していないことが調査等で判明した場合、減免を取り消すことがあります。

7.その他の減免等

- 障害者の方が利用するための特別な装置(車椅子の昇降装置、固定装置、浴槽等)を備えた自動車

- 障害者がもっぱら運転するために、特別の運転装置を備えたタクシー等の事業用の自動車

- 障害者が運転免許を取得するための特別の運転装置を備えた自動車

などについての減免等制度もあります。申請書は本ホームページの府税ダウンロードサービスからダウンロードできます。

申請手続き等詳しくは自動車税管理事務所(TEL:075-672-6155)にお問い合わせください。

8.お問い合わせ先

減免の要件、減免の申請に必要な書類等について、詳しくは次の事務所にお問い合わせください。

環境性能割の減免は自動車税管理事務所(TEL:075-672-6155)

種別割の減免は自動車税管理事務所、又は最寄りの府税事務所・広域振興局税務課・府税出張所

| 事務所名 | 所在地 | 電話番号 FAX番号 |

所管区域 |

|---|---|---|---|

| 自動車税管理事務所 |

〒612-8677 京都市伏見区竹田向代町51-7 |

075-672-6155 075-672-2995 |

府内全域 |

| 京都東府税事務所 |

〒604-8162 京都市中京区烏丸通六角下る七観音町634番地「ONEST京都烏丸スクエア」3階 |

075-213-6320 075-213-6340 |

京都市左京区・中京区・東山区・山科区 |

| 京都西府税事務所 |

〒615-0022 京都市右京区西院平町25番地(西大路高辻北東角)「ライフプラザ西大路四条」5階 |

075-326-3312 075-326-3310 |

京都市北区・上京区・右京区・西京区・向日市・長岡京市・乙訓郡 |

| 京都南府税事務所 |

〒601-8047 京都市南区東九条下殿田町13番地(西洞院九条上る)「九条CIDビル」2階 |

075-692-1320 075-692-1367 |

京都市下京区・南区・伏見区 |

| 山城広域振興局税務課 |

〒611-0021 宇治市宇治若森7-6 |

0774-23-5400 |

宇治市・城陽市・八幡市・京田辺市・久世郡・綴喜郡 |

| 山城広域振興局 山城南府税出張所 |

〒619-0214 木津川市木津上戸18-1 |

0774-72-0231 0774-72-8531 |

木津川市・相楽郡 |

| 南丹広域振興局税務課 |

〒621-0851 亀岡市荒塚町1丁目4-1 |

0771-22-0330 0771-22-0415 |

亀岡市・南丹市・船井郡 |

| 中丹広域振興局税務課 |

〒625-0036 舞鶴市字浜2020 |

0773-62-2502 0773-63-8495 |

舞鶴市 |

| 中丹広域振興局 中丹西府税出張所 |

〒620-0055 福知山市篠尾新町1丁目91 |

0773-22-3904 0773-23-8242 |

福知山市・綾部市 |

| 丹後広域振興局税務課 |

〒627-8570 京丹後市峰山町丹波855 |

0772-62-4303 0772-62-5894 |

宮津市・京丹後市・与謝郡 |